25 Agustus, 2021

Hui Min Ng, Portfolio Manager, Equities

Derrick Yee, Client Portfolio Manager, Asia Equities

Asia-Pacific Real Estate Investment Trusts (Dana Investasi Real Estat Asia Pasifik / AP-REITs) telah menjadi sangat populer di kalangan investor, dan memang semestinya begitu. AP-REITs dapat menawarkan peluang yang unik dan beragam pada seluruh segmen real estat: dari ruang kantor Kelas A yang mapan dan berlokasi di kota-kota yang sibuk hingga fasilitas logistik yang mutakhir serta semakin banyaknya pusat data yang mendukung cloud applications. Artikel ini adalah yang pertama dari tiga seri yang akan memberikan perkenalan yang komprehensif kepada kelas aset yang sedang berkembang ini.

Sebagai permulaan, kita akan mengamati struktur dasar dan keuntungan memiliki REITs, manfaat inklusi portofolio, fundamental AP-REITs, termasuk sub-sektor utamanya, serta performa historisnya. Kita kemudian akan melakukan eksplorasi mendalam mengenai bagaimana kinerja AP-REITs pada lingkungan market yang berbeda (artikel kedua), terfokus pada pergerakan suku bunga dan inflasi. Terakhir kita akan melihat bagaimana kinerja aset kelas ini pada 2021 dan seterusnya (artikel ketiga).

Investor harus menyadari keunikan dari struktur investasi AP-REITs. Walau bagian ini akan secara umum membicarakan mengenai struktur dan keuntungan dari REITs, namun dapat pula diaplikasikan pada AP-REITs.

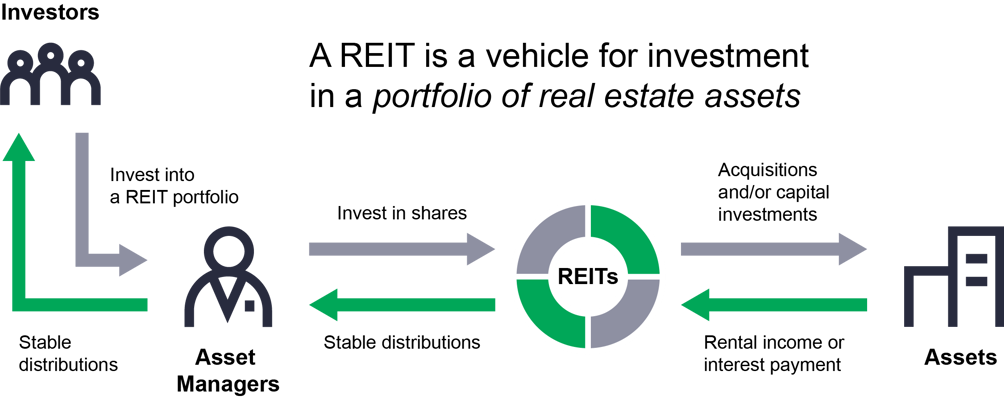

Perusahaan diamanatkan untuk membayarkan pemasukan operasional mereka dalam persentase tertentu kepada investor dalam bentuk dividen. Saat berinvestasi pada portofolio REIT, investor membeli portofolio aset real estat melalui saham ekuitas (lihat bagan 1). REITs menggunakan modal tersebut untuk mengakuisisi dan mengelola properti; sasarannya adalah untuk membayarkan pemasukan yang diterima dari penyewaan kepada investor dalam aliran dividen yang stabil.

Berdasarkan hal ini, ada banyak keuntungan bagi investor untuk berinvestasi pada AP-REITs; banyak investor berinvestasi padanya untuk sumber pemasukan potensial; yang termasuk:

Meskipun AP-REITs pertama (ex-Jepang) terdaftar di Australia pada tahun 1971, konsep ini relatif masih baru bagi kawasan tersebut. Singapura semenjak itu telah berkembang menjadi REITs hub terkemuka , sementara pasar-pasar yang kurang berkembang di Asia Tenggara mulai memperoleh momentumnya pada lima tahun terakhir.

Barunya kelas aset tersebut, ditambah dengan peluang yang beragam, telah terbukti menjadi sesuatu yang menarik bagi investor menurut pandangan kami. Memang, semesta REITs yang terus berkembang memberikan eksposur kepada investor tidak hanya pada real estat di negara dengan ekonomi yang lebih maju, seperti Australia dan Singapura, tapi juga di pasar negara berkembang seperti India dan Filipina, di mana Filipina meluncurkan REIT pertamanya pada 2020. Indonesia saat ini juga tengah melakukan perubahan pada perundang-undangan mengenai REIT yang akan memungkinkan bagi dilakukannya listing.

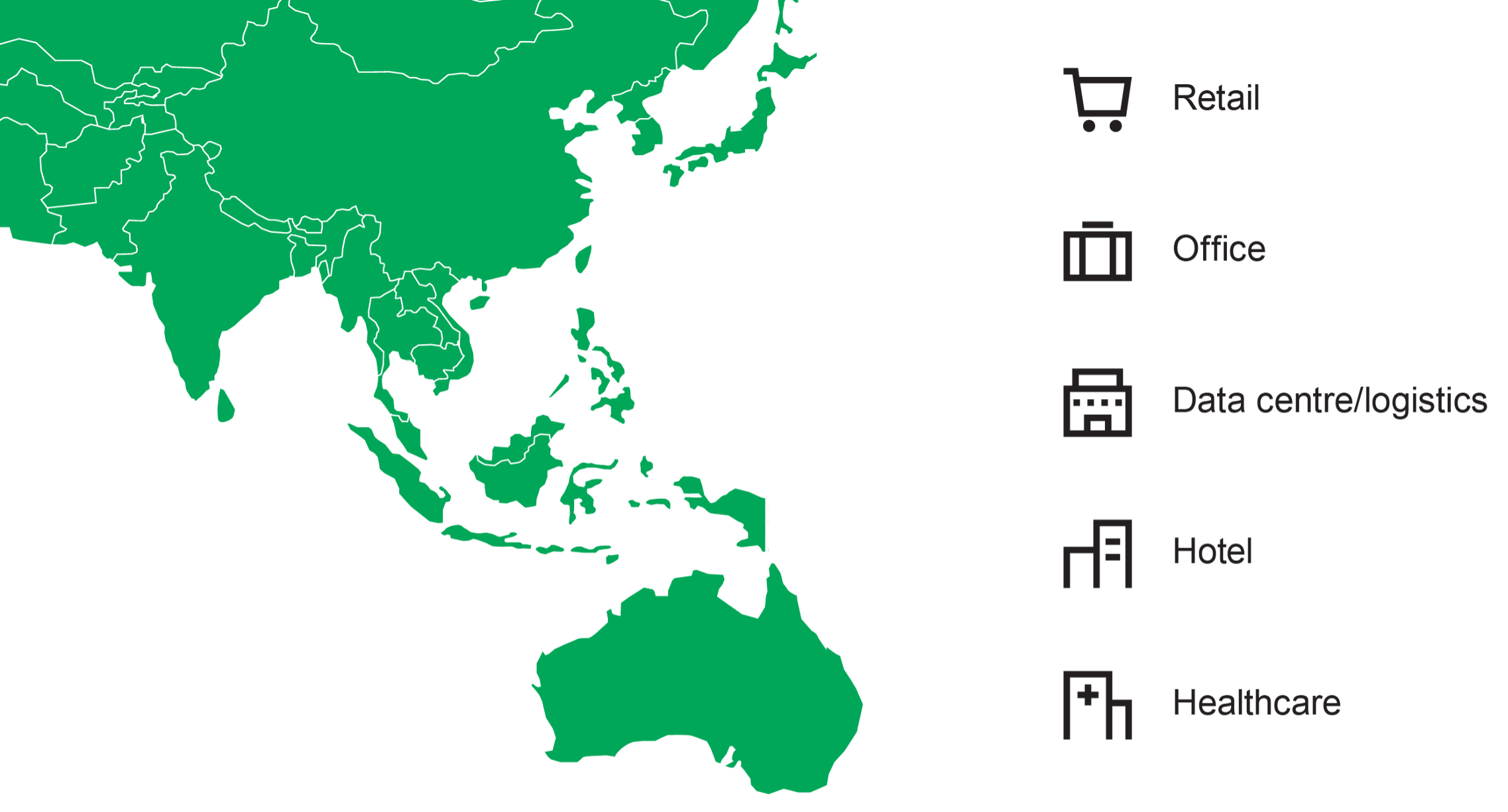

Keberagaman ini meluas ke segmen real estat yang meliputi industri-industri yang telah mapan dan lebih baru. REITs perkantoran dan retail mewakili real estat tradisional yang bermain di kawasan tersebut. Sementara REITs industrial (termasuk di dalamnya pusat-pusat data dan logistik) dan REITs perawatan kesehatan mencerminkan inovasi yang menarik di kelas aset ini. Untuk menambah value, tim manajemen REITs dari sub sektor ini akan merenovasi properti dan mengatur ulang kontrak penyewa untuk menghasilkan pendapatan sewa yang berkelanjutan.

Bagan 2: Eksposur sektor yang terdiversifikasi dari Asia-Pacific REITs

Selain mal-mal ritel tradisional, perkantoran, komplek industrial, dan hotel-hotel, AP-REITs juga mencakup industri-industri baru seperti penyimpanan data dan gudang logistik. Kami percaya perkembangan e-commerce dan penyimpanan data digital akan menguntungkan industri baru ini.

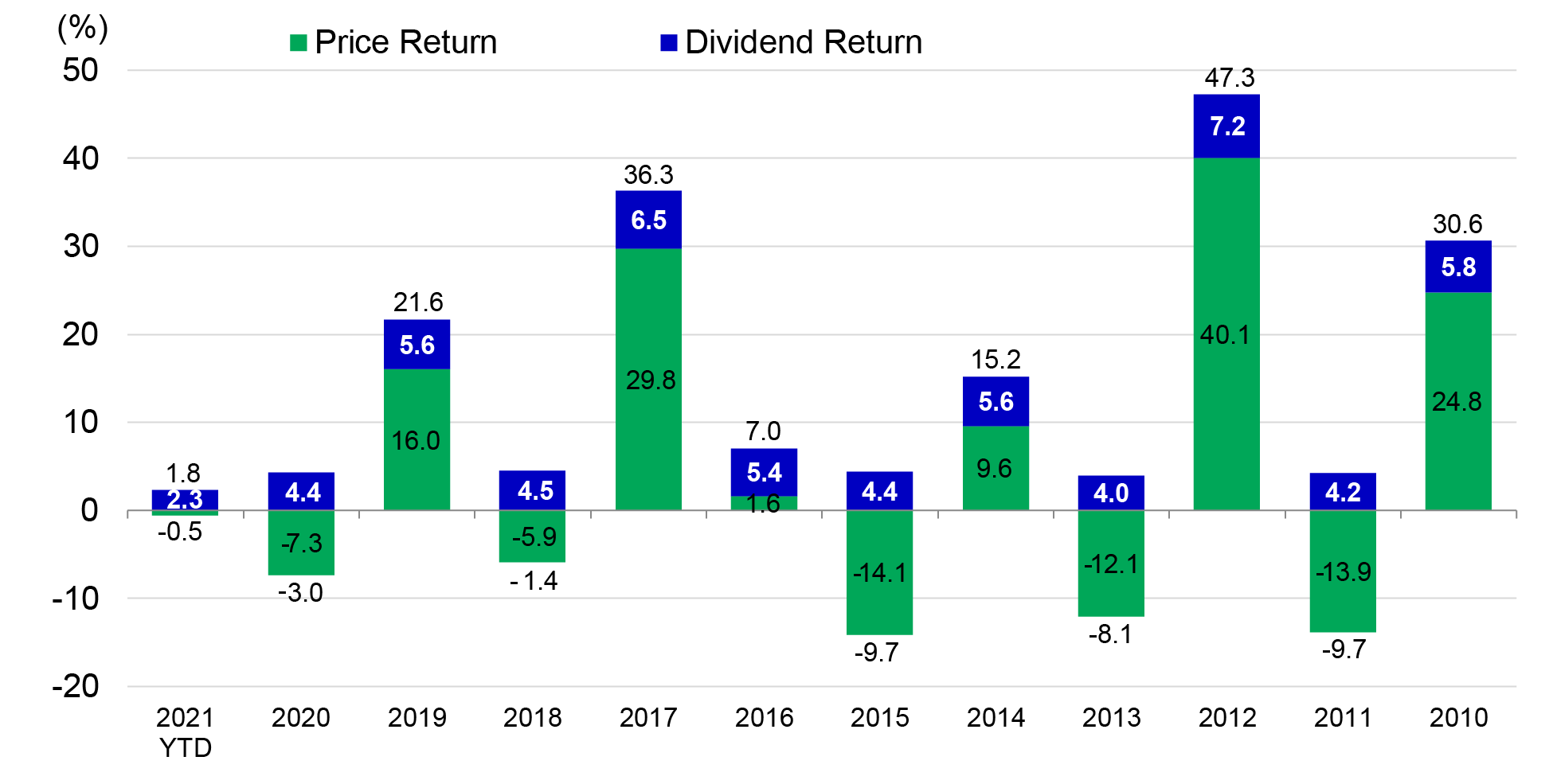

For illustration only

Walau pasar ekuitas global selama satu dekade terakhir bergejolak, AP-REITs menunjukkan imbal hasil total yang positif secara kumulatif sejak 2009 (per 31 Desember) hingga 2021 (per 30 Juni) . Pembayaran dividen menjadi alasan utama: walau harga AP-REITs mengalami volatilitas bersamaan dengan pasar yang lebih luas, elemen pendapatan dari sekuritas ini telah menjadi bantalan pengaman bagi investor. Sifat defensif inilah yang menjadi alasan kunci mengapa investor tertarik dengan kelas aset ini. Pada artikel berikutnya kita akan mengeksplor lebih jauh elemen-elemen yang terdapat pada bagan berikut ini, melihat bagaimana perubahan pada inflasi dan suku bunga memengaruhi AP-REITs.

Bagan 3: total imbal hasil tahunan REITs Asia ex Jepang (2010 – YTD 2021)

Sumber: Bloomberg per 30 Juni 2021. REITs Asia ex Jepang dipersembahkan oleh indeks REITs Asia ex Jepang FTSE EPRA/NAREIT (dibatasi). Kinerja dalam US dollar

1 Persentase pembayaran berbeda menurut yurisdiksi, tapi biasanya adalah porsi yang signifikan dari pendapatan perusahaan.

2 Bloomberg, 22 Februari 2020.

3 1st REIT listing shows PHL market ready to resume business |Philippine News Agency (pna.gov.ph), 13 Agustus2020.

4 Bloomberg, per 30 Juni 2021. REITs Asia ex Jepang = indeks Asia ex Jepang FTSE/EPRA Nareit (dibatasi); untuk kebutuhan ilustrasi saja. Kinerja masa lalu tidak mengindikasikan hasil di masa depan.

IWH: Mahkamah Agung AS putuskan tarif Trump ilegal

Investment Weekly Highlights

Monthly Market Review Januari 2026

Monthly Market Review

Seeking Alpha Februari 2026: Wake up call untuk pasar saham Indonesia

Seeking Alpha