17 April 2024

Menghasilkan pendapatan pensiun seumur hidup adalah sebuah tantangan-dan tantangan ini tidaklah sama antara pria dan wanita. Dengan rata-rata usia harapan hidup yang lebih panjang, wanita seringkali lebih berisiko tidak memenuhi target pendapatan pensiun mereka. Kami mengukur sejauh mana usia yang lebih panjang akan mempengaruhi faktor-faktor yang sangat penting bagi kesiapan pensiun wanita.

Wanita menghadapi tantangan yang lebih unik dibandingkan dengan pria ketika merencanakan pendapatan di masa pensiun. Salah satu faktor yang tidak dapat dikendalikan oleh siapa pun adalah berapa lama kita akan hidup. Wanita sering kali memiliki rata-rata usia harapan hidup yang lebih panjang dibandingkan pria, yang membuat mereka memiliki potensi risiko yang lebih tinggi untuk tidak mencapai target pendapatan di masa pensiun. Selain itu, wanita menghadapi tantangan untuk mengambil jeda karier untuk memiliki anak dan biasanya kemungkinan berhenti bekerja perempuan lebih tinggi untuk guna merawat anggota keluarga. Gangguan-gangguan ini sering kali dapat meningkatkan risiko kekurangan dana pensiun (red: short-fall risk), yang diperparah dengan rata-rata usia harapan hidup wanita yang lebih panjang.

Dalam konteks pensiun, risiko shortfall adalah bahaya tidak terpenuhinya tingkat penggantian pendapatan yang merupakan persentase dari pendapatan sebelum pensiun yang diinginkan sebagai pendapatan bulanan atau tahunan selama masa pensiun. Standar industri untuk tujuan perencanaan adalah menggunakan tingkat penggantian 70%. Dengan kata lain, 70% dari pendapatan bulanan Anda sebelum pensiun adalah jumlah pendapatan yang Anda inginkan setiap bulan selama masa pensiun. Mencapai tujuan ini tidaklah mudah. Namun dengan memahami empat faktor utama yang mempengaruhi risiko shortfall, para wanita akan mendapatkan informasi yang lebih baik ketika membuat keputusan jangka panjang:

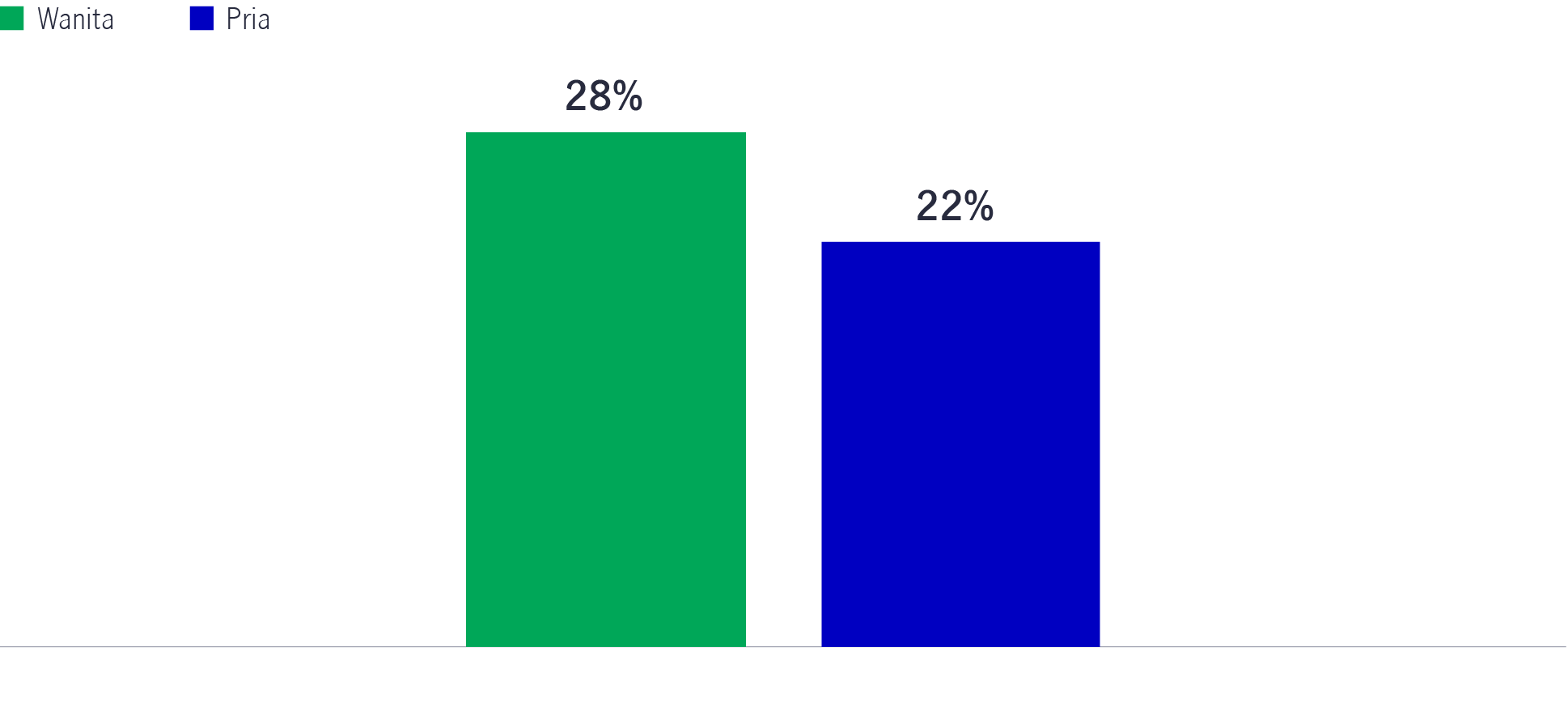

Jika semua hal lainnya dianggap sama, analisis kami menunjukkan bahwa risiko angka harapan hidup lebih tinggi (red: longevity risk) sedemikian rupa, sehingga jika seorang wanita di Asia diasumsikan pensiun pada usia 65 tahun secara konsisten akan memiliki risiko kekurangan dana pensiun yang lebih tinggi (red: short-fall risk) dibandingkan pria karena harapan hidup rata-rata yang lebih panjang. Di Hong Kong, seorang wanita yang pensiun memiliki 28% risiko kekurangan pendapatan; dengan kata lain, sebagai seorang wanita, Anda akan memiliki 28% kemungkinan tidak memenuhi target penggantian pendapatan Anda. Hal ini mengkhawatirkan karena didasarkan pada akumulasi selama 40 tahun tanpa gangguan yang berarti dan tingkat iuran total 10%. Bagaimana jika Anda memiliki jeda karier untuk memulai sebuah keluarga atau berhenti bekerja untuk merawat orang tua yang sudah lanjut usia? Salah satu dari keadaan ini berpotensi meningkatkan risiko kekurangan dana pensiun.

Karena tingkat harapan hidup yang lebih panjang, wanita memiliki risiko kekurangan pendapatan yang lebih besar di masa pensiun.

Sumber: Tim Solusi Multi-Aset, Manulife Investment Management, Desember 2023.

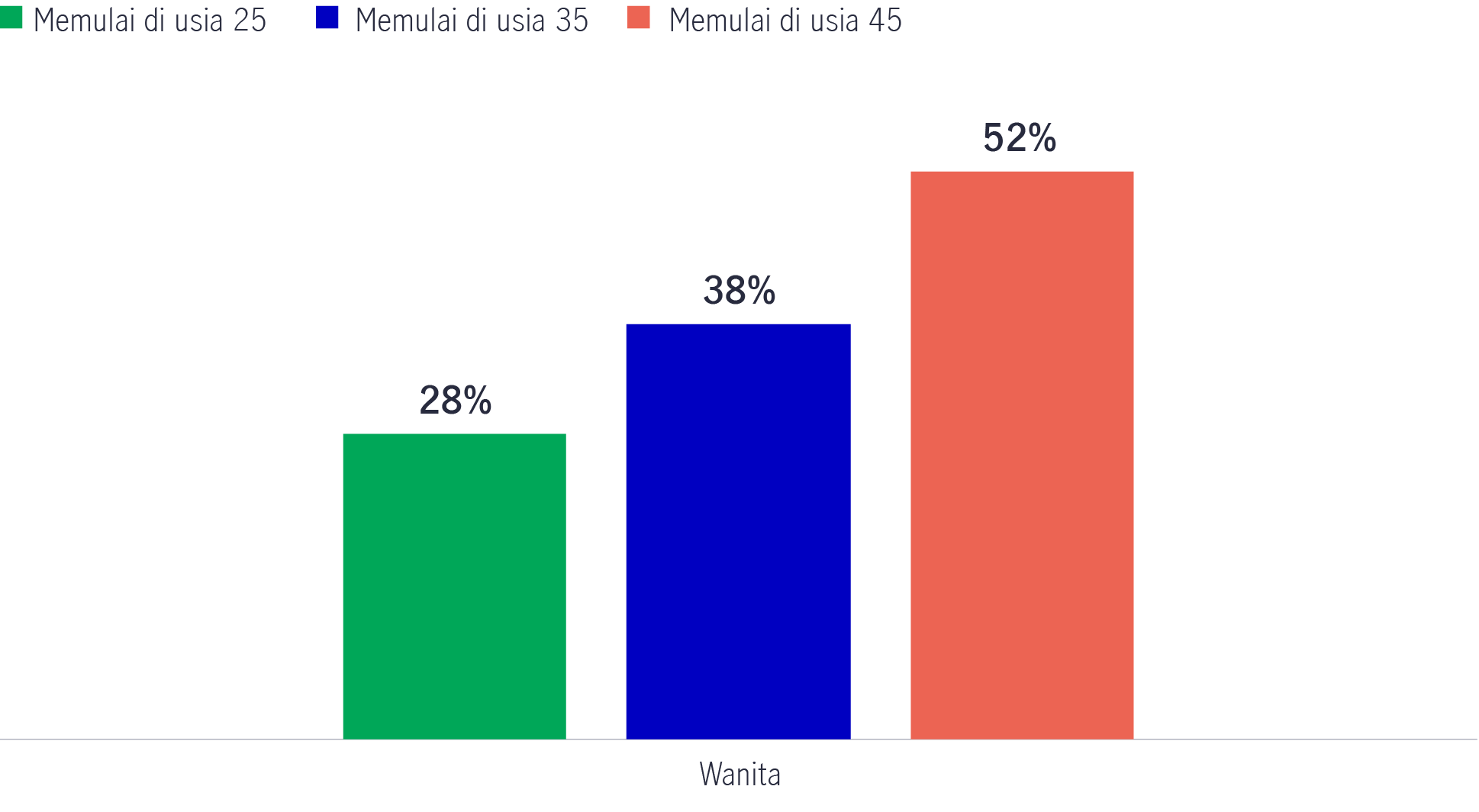

Kapan waktu Anda memulai mengumpulkan investasi untuk masa pensiun akan memiliki pengaruh yang signifikan terhadap capaian target penggantian pendapatan dan, oleh karena itu, berdampak pada risiko kekurangan dana pensiun Anda. Untuk mengukur risiko ini, kami menganalisis berbagai hasil berdasarkan usia awal yang berbeda: 25, 35 dan 45 tahun.

Jika Anda memulai iuran pensiun pada usia 35 tahun, bukan 25 tahun, analisis kami menunjukkan bahwa risiko kekurangan dana (red: shortfall risk) pensiun Anda adalah 38%, angka yang cukup tinggi. Memulai 10 tahun lebih lambat dari itu - usia 45 tahun - meningkatkan risiko kekurangan dana Anda hingga 52% jika Anda tinggal di Hong Kong, dan ini adalah angka yang signifikan.

Efek pada risiko shortfall jika menunda berinvestasi untuk masa pensiun

Sumber: Tim Solusi Multi-Aset, Manulife Investment Management, Desember 2023.

Yang penting, risiko ini tetap tinggi meskipun Anda pada akhirnya menyisihkan total iuran yang sama. Hal ini karena manfaat awal dari compounding tidak dapat dikejar di kemudian hari. Pertimbangkan skenario perhitungan berikut ini:

Ayu dan Ratna berkontribusi dengan jumlah yang sama untuk investasi pensiun mereka-HKD 720.000-dan menerima tingkat pertumbuhan tahunan yang sama, yaitu 5%. Namun, Ayu menunda waktu mulainya selama 10 tahun. Meskipun iuran kedua wanita ini sama, penundaan waktu mulai investasi Ayu berarti ia tidak mendapatkan keuntungan dari bunga majemuk awal yang memberikan Ratna lebih dari HKD 600.000 lebih banyak pada saat pensiun.

.png)

Total akumulasi Ayu 36% lebih tinggi dari Ratna.

Mengukur efek bunga majemuk lebih awal

.png)

Sumber: Tim Multi-Asset Solutions, Manulife Investment Management, 13 November 2023. Ilustrasi di atas tidak menggambarkan investasi pada portofolio Manulife Asset Management dan merupakan contoh hipotetis untuk tujuan perbandingan saja. Harga dapat berubah sewaktu-waktu. Ilustrasi ini tidak mencerminkan efek dari biaya aktiva dan biaya rekening. Biaya-biaya ini akan mengurangi kinerja yang ditunjukkan dalam ilustrasi di atas. Hasil investasi dan nilai pokok investasi dapat berfluktuasi sehingga investasi yang didistribusikan dapat bernilai lebih atau kurang dari nilai aslinya. Ilustrasi ini mengasumsikan: (1) tidak ada pembayaran sekaligus di awal, HKD18.000 diinvestasikan setiap tahun selama 40 tahun; (2) tidak ada pembayaran sekaligus di awal, HKD24.000 diinvestasikan setiap tahun selama 30 tahun. (3) tidak ada penarikan. Semua asumsi hipotetis termasuk tingkat pertumbuhan tahunan majemuk sebesar 5%, yang diperoleh setiap tahun. Tidak ada jaminan bahwa hasil yang ditunjukkan akan tercapai.

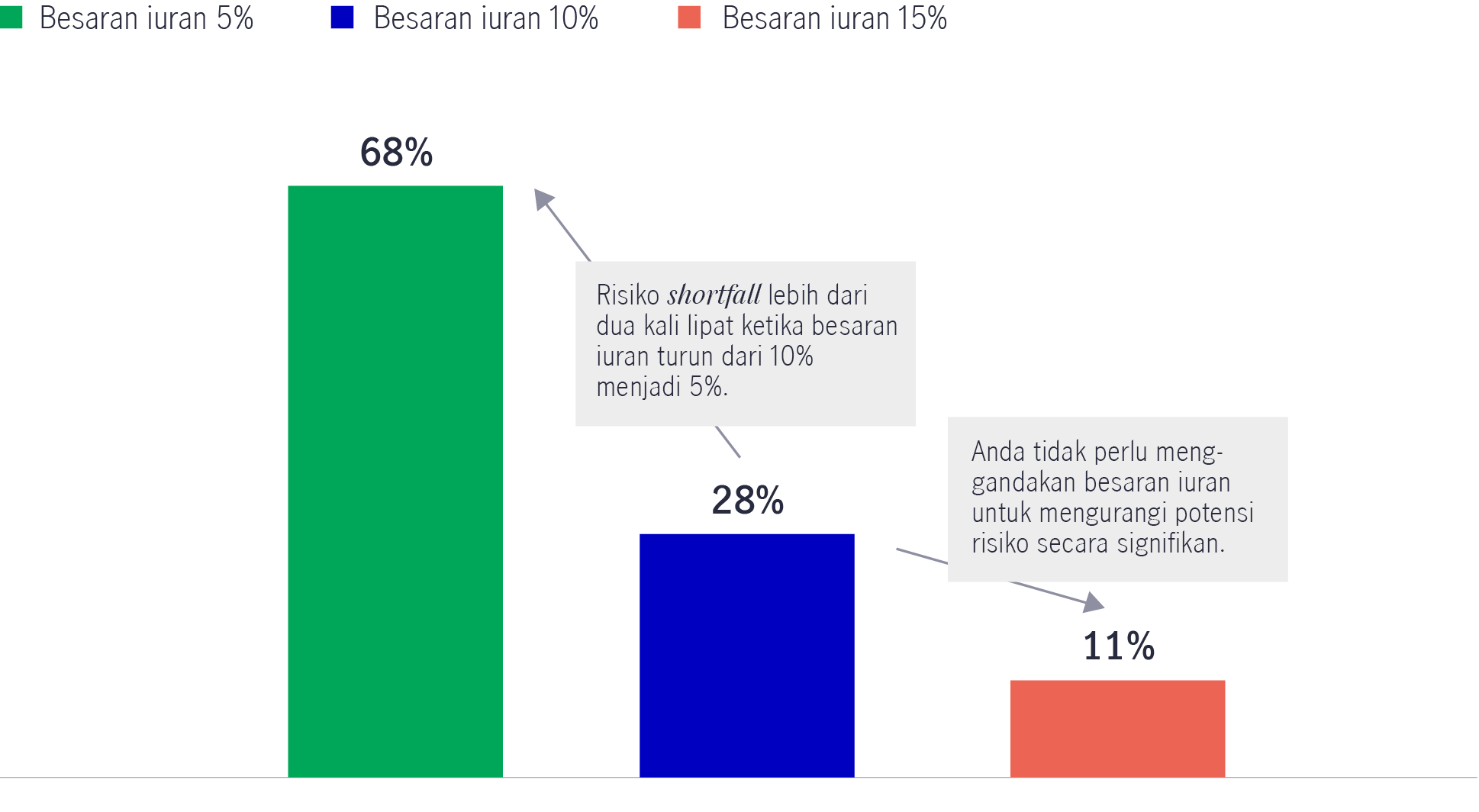

Tidak mengherankan, seberapa banyak Anda menabung memiliki pengaruh yang signifikan terhadap pendapatan Anda di masa pensiun. Namun, ketika kita mengukur hasil dari menabung 5% lebih banyak-atau lebih sedikit-dari 10% kasus umum, dampak positif dan negatifnya tidak terdistribusi secara merata. Sebagai contoh, menabung setengah dari 10% suku bunga acuan dapat melipatgandakan short-fall risk (red: risiko kekurangan dana pensiun) Anda dari 28% menjadi 68%.

Namun, untuk mengurangi risiko menjadi setengahnya, Anda tidak perlu menggandakan kontribusi Anda. Meningkatkan total kontribusi dari 10% menjadi 15% berpotensi membatasi risiko short-fall secara signifikan.

Risiko short-fall berdasarkan besaran iuran yang berbeda

Sumber: Tim Solusi Multi-Aset, Manulife Investment Management, 13 November, 2023.

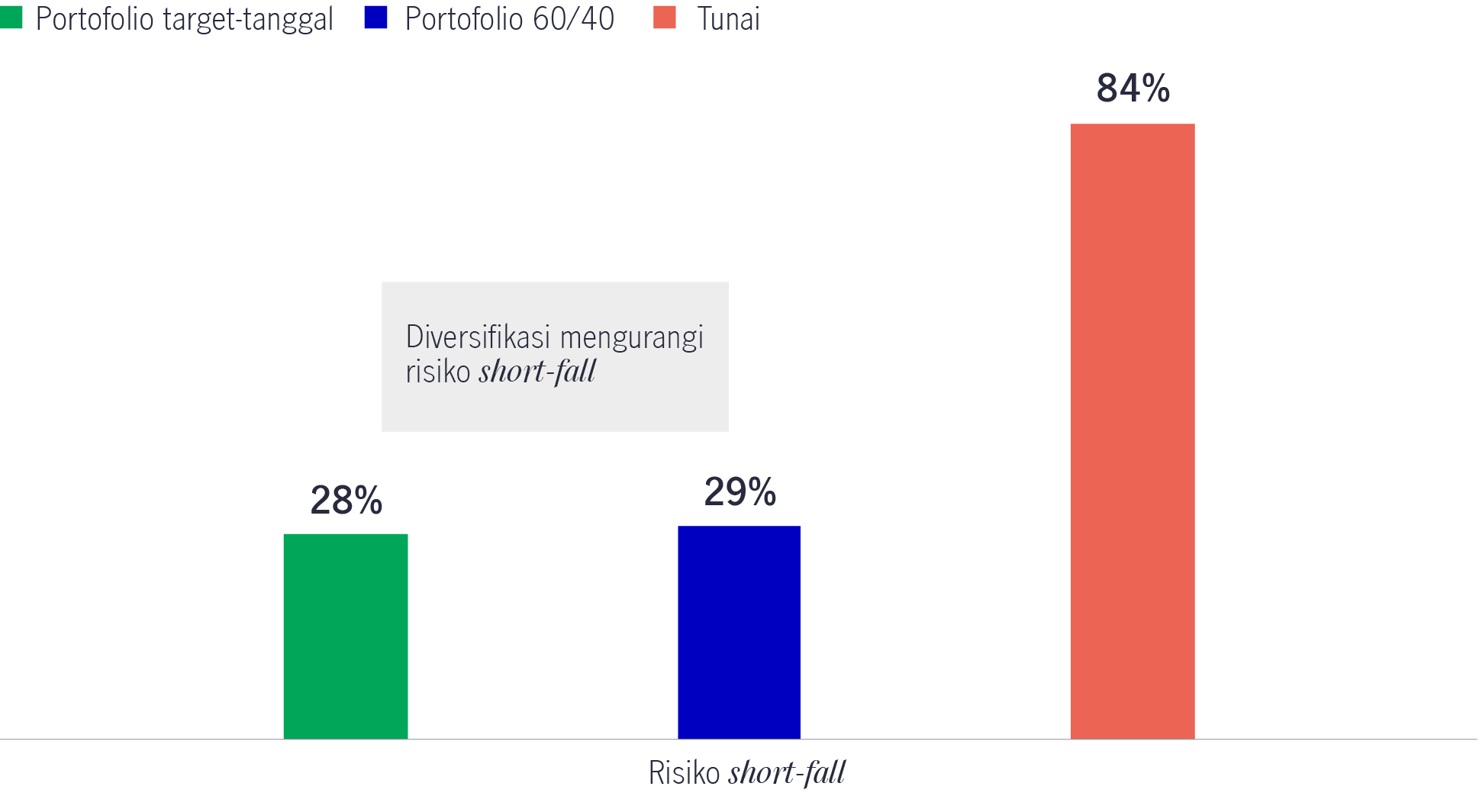

Kita sering menyebutnya sebagai tabungan pensiun, tetapi istilah yang lebih tepat adalah investasi pensiun. Menabung pada umumnya berarti menyisihkan uang untuk tujuan masa depan, namun hal ini kurang menekankan pada pilihan yang sangat penting, yaitu memilih cara untuk menumbuhkan uang Anda secara optimal untuk masa depan-dengan kata lain, berinvestasi.

Berinvestasi untuk masa pensiun membutuhkan pertimbangan yang cermat atas pilihan-pilihan yang ada untuk membantu uang Anda tumbuh tanpa mengambil risiko yang tidak perlu. Namun, dalam konteks harapan hidup yang panjang, ketidakmampuan untuk mendapatkan pertumbuhan yang memadai merupakan risiko yang penting dan signifikan. Dalam analisis kami, kami melihat risiko kekurangan dana dalam konteks pilihan investasi. Analisis kami menunjukkan bahwa pilihan investasi yang tidak terdiversifikasi dan konservatif seperti investasi tunai atau nontunai, meningkatkan risiko kekurangan dana hingga 84%, bahkan lebih tinggi lagi jika Anda mulai mengakumulasi investasi setelah usia 25 tahun dan/atau memiliki besaran iuran kurang dari 10%. Memilih investasi pensiun Anda dengan hati-hati adalah hal yang penting, oleh karena itu nasihat keuangan dapat membantu dan opsi-opsi yang ditujukan untuk investasi pensiun jangka panjang, seperti strategi target-tanggal yang mengubah bauran alokasi aset selama perjalanan akumulasi Anda, akan sangat membantu. Bicaralah dengan profesional keuangan untuk mendapatkan saran perencanaan keuangan jangka panjang.

Diversifikasi pilihan investasi membantu menurunkan risiko short-fall

Sumber: Tim Solusi Multi-Aset, Manulife Investment Management, 13 November 2023. Portofolio di atas didasarkan pada indeks. Silakan lihat pengungkapan penting di bawah ini untuk daftar indeks yang digunakan dan komposisi 3 portofolio hipotetis. Tidak mungkin untuk berinvestasi secara langsung pada indeks. Kinerja masa lalu tidak menjamin hasil di masa depan.

Wanita menghadapi tantangan yang unik dibandingkan dengan pria ketika merencanakan pendapatan di masa pensiun, terutama terkait dengan satu faktor yang tidak dapat dikendalikan oleh siapa pun, yaitu berapa lama kita akan hidup. Oleh karena itu, penting untuk mengetahui apa saja yang memengaruhi risiko kekurangan dana. Jangka waktu dan berapa banyak yang Anda alokasikan untuk total kontribusi pensiun Anda akan memiliki pengaruh terbesar dalam memenuhi target pendapatan Anda. Namun, membuat pilihan investasi yang bijaksana juga sama pentingnya untuk memastikan uang Anda bekerja sekeras yang Anda perlukan, terutama dalam konteks kehidupan yang lebih panjang. Berinvestasi untuk masa pensiun memang menantang, tetapi bukan berarti tidak dapat diatasi. Memiliki pengetahuan tentang risiko yang mungkin Anda hadapi sebagai wanita dan bekerja sama dengan profesional keuangan untuk menyusun rencana berdasarkan tujuan dan kondisi pribadi adalah pendekatan yang harus Anda pertimbangkan untuk membantu membuat keputusan keuangan yang lebih baik untuk masa depan.

Keterbukaan penting tentang komposisi portofolio

Data didasarkan pada perkiraan kelas aset dari Tim Solusi Multi-aset Manulife Investment Management, yang terdiri dari prakiraan Tim Solusi Multi-aset mengenai bagaimana kinerja kelas aset yang berbeda di masa depan dalam jangka waktu lebih dari 20 tahun. Lihat di bawah ini daftar indeks yang digunakan. Tidak mungkin untuk berinvestasi secara langsung dalam indeks. Kinerja masa lalu tidak menjamin hasil di masa depan. Prakiraan diperoleh dengan menggunakan teknik pemodelan kuantitatif, yang merupakan metode berbasis matematika dan statistik - beberapa di antaranya digunakan secara luas di pasar keuangan dan beberapa di antaranya dikembangkan secara khusus oleh Tim Solusi Multi-aset - untuk menganalisis data keuangan yang kompleks. Selain itu, prakiraan mencakup perkiraan kondisi ekonomi yang diantisipasi, termasuk, namun tidak terbatas pada, inflasi dan suku bunga, PDB dan nilai tukar mata uang, serta efek yang diantisipasi dari hal tersebut terhadap pasar keuangan dan harga aset. Tidak ada jaminan bahwa peristiwa tersebut akan terjadi, dan hasil investasi kelas aset yang sebenarnya dapat berbeda secara signifikan dari yang ditampilkan di sini. Materi ini tidak boleh dianggap sebagai rekomendasi atau ajakan untuk membeli atau menjual produk investasi apa pun atau mengadopsi strategi investasi apa pun dan tidak dimaksudkan sebagai prediksi untuk indeks, reksa dana, atau kendaraan investasi tertentu.

Portofolio target-date pada usia 25 tahun terdiri dari ekuitas (95%), uang tunai (1%), pendapatan tetap (4%); pada usia 65 tahun terdiri dari ekuitas (50%), pendapatan tetap (45%), uang tunai (5%). Portofolio 60/40 terdiri dari saham (60%) dan pendapatan tetap (40%), portofolio tunai terdiri dari uang tunai (100%).

Di dalam saham, ada lima saham pasar tunggal/regional dalam portofolio target-tanggal dan portofolio 60/40: saham Hong Kong, saham Amerika Utara, saham Eropa, saham Jepang, saham Asia Pasifik (di luar Jepang dan Hong Kong). Mereka tidak memiliki bobot yang sama, bobot tersebut berubah selama glidepath.

Ekuitas Hong Kong diwakili oleh Indeks FTSE MPF Hong Kong; Ekuitas Amerika Utara diwakili oleh Indeks FTSE MPF Amerika Utara; Ekuitas Eropa diwakili oleh Indeks FTSE MPF Eropa; Ekuitas Jepang diwakili oleh Indeks FTSE MPF Jepang; Ekuitas Asia Pasifik (ex Jepang dan Hong Kong) diwakili oleh Indeks FTSE MPF Asia Pasifik ex Jepang & Hong Kong.

Di dalam pendapatan tetap, ada tiga jenis obligasi dalam portofolio target-date dan portofolio 60/40: Obligasi inti global yang layak investasi, obligasi lokal Asia, dan obligasi Hong Kong. Ketiga jenis obligasi tersebut tidak memiliki bobot yang sama, bobot tersebut berubah selama masa glidepath.

Obligasi inti global dengan kualitas investasi tinggi diwakili oleh Indeks Obligasi Agregat AS Bloomberg. Obligasi lokal Asia diwakili oleh Indeks Obligasi Lokal Asia Markit iBoxx. Obligasi Hong Kong diwakili oleh Markit iBoxx ALBI Hong Kong Index.

Tunai diwakili oleh Mandatory Provident Fund Schemes Authority (MPFA) Prescribed Savings Rate, di mana bunga untuk saat ini dibayarkan sehubungan dengan rekening tabungan dolar Hong Kong dengan jumlah deposito HKD 120.000.

PT Manulife Aset Manajemen Indonesia (“MAMI”) adalah manajer investasi dengan total dana kelolaan terbesar di Indonesia, yaitu Rp101,6 triliun (Desember 2023) dengan pangsa pasar 12,4% (September 2023) di antara >90 perusahaan manajer investasi. MAMI telah hadir dan mendampingi langkah dari lebih dari 2 juta investor individu dan institusi (per akhir Desember 2023) selama 27 tahun sejak 1996. MAMI adalah bagian dari Manulife Investment Management dan Manulife Financial Corporation yang berkantor pusat di Toronto, Kanada.

IWH: Mahkamah Agung AS putuskan tarif Trump ilegal

Investment Weekly Highlights

Monthly Market Review Januari 2026

Monthly Market Review

Seeking Alpha Februari 2026: Wake up call untuk pasar saham Indonesia

Seeking Alpha