3 Juni, 2024

Sebuah persamaan antara portofolio masa pensiun dan investor berkelanjutan adalah sama-sama memiliki horizon investasi jangka panjang, untuk mencapai tujuan yang telah ditetapkan selama bertahun-tahun, bahkan beberapa dekade. Dalam artikel ini, kami berfokus pada bagaimana portofolio investasi dapat dibangun untuk menyelaraskan tema-tema keberlanjutan yang penting dan material secara finansial.

Kesamaan antara portofolio untuk masa pensiun dan investor berkelanjutan adalah bahwa keduanya memiliki horizon investasi jangka panjang, yang berusaha mencapai tujuan yang telah ditetapkan selama bertahun-tahun-bahkan beberapa dekade.

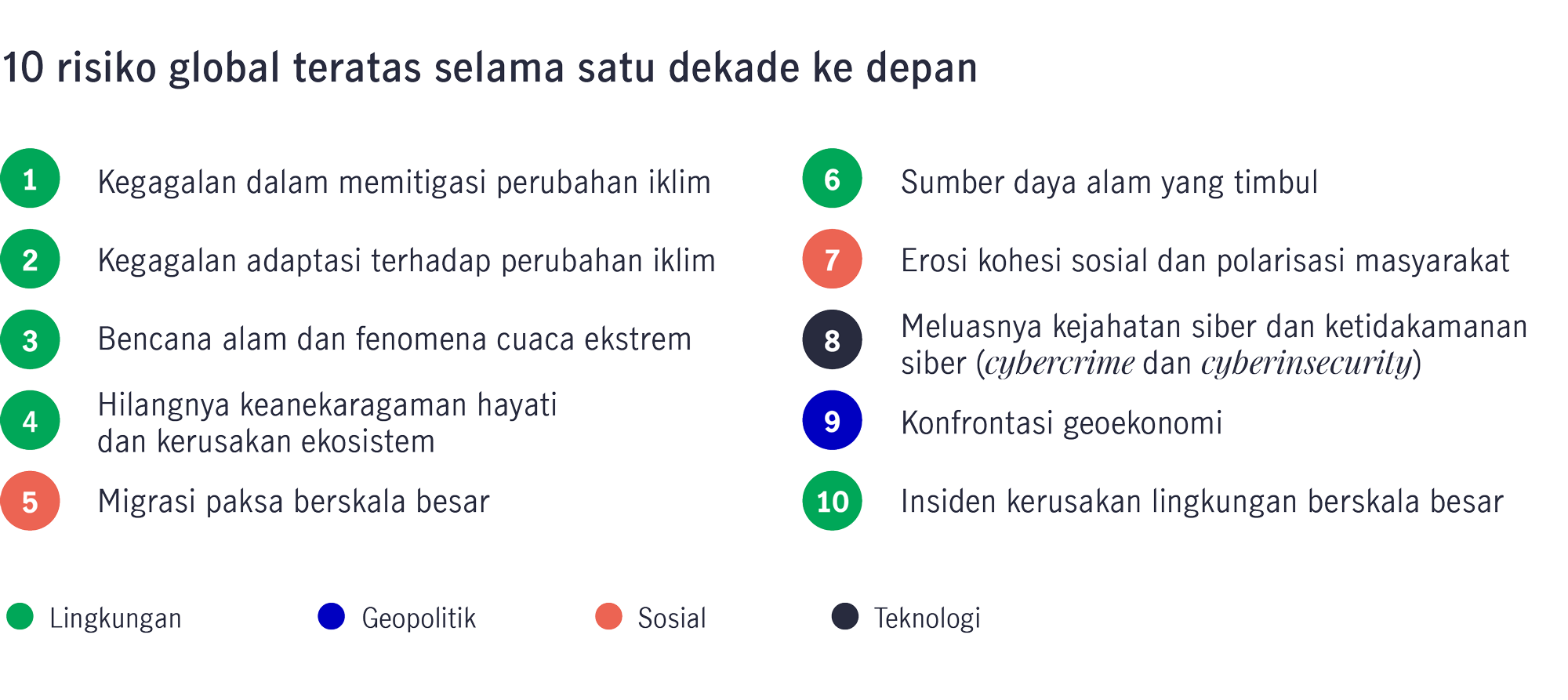

World Economic Forum Global Risk Report 2023 menemukan bahwa 8 dari 10 risiko teratas dalam periode 10 tahun mendatang adalah terkait dengan lingkungan dan masyarakat, dan jangka waktu untuk membuat perubahan mendasar guna menghindari kerusakan ekonomi dan sosial yang signifikan akibat perubahan iklim dan kerusakan alam semakin dekat.

Memang, portofolio investasi yang berfokus pada tujuan imbal hasil jangka panjang rasanya akan sulit tercapai jika mitigasi perubahan iklim dan regenerasi alam serta keanekaragaman hayati belum terpenuhi dalam skala global. Dalam artikel ini, kami berfokus pada bagaimana portofolio investasi dapat dibangun untuk menyelaraskan dengan tema-tema keberlanjutan yang penting dan material secara finansial.

Kesepakatan ilmiah yang bulat menyatakan bahwa manusia telah mengeluarkan cukup banyak gas rumah kaca (GRK) selama satu abad terakhir, dan sebagian besar dalam 30 tahun terakhir, membuat suhu planet ini meningkat lebih dari 1°C di atas tingkat pra-industri. Jika kita terus melakukan aktivitas keseharian seperti biasa dengan tingkat emisi seperti ini, maka kita akan menyebabkan planet ini mengalami peningkatan suhu sekitar 4,5°C pada tahun 2100.

Pemodelan perubahan iklim yang canggih menunjukkan bahwa perubahan iklim kemungkinan besar akan menyebabkan berbagai fenomena yang memprihatinkan. Wilayah pesisir yang padat penduduknya di berbagai benua akan terendam oleh naiknya permukaan air laut, atau setidaknya menjadi sasaran gelombang badai yang jauh lebih parah selama peristiwa cuaca besar. Wilayah lain di planet ini dapat menjadi tidak dapat dihuni karena panas yang ekstrem, tekanan air tawar yang parah, atau peningkatan intensitas badai.

Untuk menghindari risiko fisik terburuk ini, hampir semua pemerintah di dunia menandatangani Perjanjian Paris pada tahun 2015, di mana para penandatangan setuju untuk mengurangi emisi gas rumah kaca mereka ke tingkat yang dapat menahan pemanasan global hingga 1,5°C dan di bawah 2°C di atas tingkat pra-industri. Namun, untuk mewujudkan hal ini diperlukan perubahan transformasional pada cara kerja masyarakat dan perekonomian, karena hampir semua sektor saat ini bergantung pada bahan bakar fosil baik langsung maupun tidak langsung. Selain itu, perekonomian pada pasar negara maju umumnya terbiasa dengan tingkat konsumsi yang sangat besar dibandingkan dengan pasar negara berkembang, sehingga mengganti bahan bakar fosil dengan energi terbarukan untuk mendukung kebutuhan energi dasar saat ini bukanlah tugas yang mudah.

Untuk mencapai target pengurangan GRK, berbagai negara menetapkan target "nol bersih pada tahun 2050" serta mengembangkan kebijakan dan insentif rendah karbon untuk mempercepat kemajuan mereka. Produk, layanan, dan operasi perusahaan dapat terpengaruh oleh kebijakan-kebijakan ini, sehingga perusahaan-perusahaan, pada gilirannya nanti, akan menetapkan target nol bersih mereka sendiri. Dengan berfokus pada tujuan-tujuan di tingkat perusahaan ini, para investor-dan mitra perencanaan mereka-memiliki kesempatan untuk menilai dan menghitung bagaimana portofolio mereka dapat menyelaraskan modal dengan target net-zero.

Selanjutnya, kita akan melihat bagaimana berbagai kelas aset secara umum diposisikan relatif terhadap target nol karbon pada tahun 2050, serta opsi-opsi untuk mendekarbonisasi portofolio yang lebih luas.

Ketika berinvestasi dengan perspektif risiko iklim, langkah pertama adalah memahami dampak perubahan iklim yang telah atau kemungkinan besar akan terjadi pada suatu aset atau bisnis emiten, serta dampak yang mungkin ditimbulkan oleh aset atau emiten tersebut terhadap iklim. Meskipun hal ini dapat menjadi penilaian yang kompleks, dua metrik tingkat tinggi yang berguna untuk mengukur dampak ganda ini-dan dengan demikian, kesiapan dan ketahanan relatif dari berbagai perusahaan-adalah adanya keterbukaan dan target: khususnya, apakah suatu perusahaan telah mengukur dan melaporkan emisi karbon (carbon footprint) pada scope 1, 2 dan 3.1

Dengan menggunakan data di bawah ini sebagai proksi untuk mengukur kesiapan dan ketahanan dalam menghadapi perubahan iklim dan transisi menuju ekonomi rendah karbon, kita dapat menyusun ukuran berbasis kelas aset yang sama dengan menggunakan indeks pasar yang lebih luas.

Prevalensi target nol bersih di antara kelas-kelas aset utama

Sumber: Manulife Investment Management, Bloomberg. Data per 31 Desember 2023. MSCI All Country World Index (ACWI) melacak kinerja saham-saham berkapitalisasi besar dan menengah dari perusahaan-perusahaan di pasar negara maju dan berkembang. MSCI World Index menangkap representasi saham berkapitalisasi besar dan menengah di 23 negara Pasar Berkembang (DM). Indeks MSCI Emerging Markets menangkap representasi saham berkapitalisasi besar dan menengah di 24 negara Emerging Markets (EM). Indeks MSCI AC Asia ex Japan menangkap representasi saham berkapitalisasi besar dan menengah di Asia, tidak termasuk Jepang. J.P. Morgan Asia Credit Index (JACI) adalah tolok ukur inklusif yang melacak instrumen utang berdenominasi dolar AS yang likuid yang diterbitkan di wilayah Asia ex-Jepang. Indeks ini mencakup utang yang diterbitkan oleh entitas Korporasi, Sovereign, dan Quasi-Sovereign dari kawasan ini yang mencakup segmen utang Investment Grade dan High Yield.

Dalam pandangan ini, ekuitas pasar negara maju dan ekuitas berkapitalisasi besar global berada di depan kelas aset lainnya dalam hal mengukur emisi karbon (carbon footprint) pada scope 1 dan scope 2 serta penetapan target nol bersih. Hal ini didukung oleh prevalensi pengungkapan informasi lingkungan yang diwajibkan bagi perusahaan-perusahaan yang terdaftar di bursa efek dan komitmen iklim pemerintah di negara-negara tersebut. Meskipun pelaporan emisi GRK oleh perusahaan-perusahaan yang terdaftar di pasar negara berkembang dan kawasan Asia sangat mirip dengan perusahaan-perusahaan yang terdaftar di pasar negara maju, tingkat penetapan target nol bersih yang lebih rendah untuk kelas aset ekuitas dan aset pendapatan tetap di Asia, yang sebagian disebabkan oleh jadwal penetapan target nol bersih yang bervariasi dan kerangka kebijakan terkait di antara pemerintah Asia. Khususnya, RRT dan India, dua negara berkembang di kawasan ini, menyimpang dalam target nol bersih mereka masing-masing dari tahun 2050 menjadi 2060 dan 2070. Emiten negara, emiten sub-sovereign, dan emiten korporat milik pemerintah lainnya dari kedua negara tersebut, yang merupakan bagian utama dari kelas aset pendapatan tetap Asia, cenderung menyelaraskan strategi iklim mereka dengan komitmen pemerintah masing-masing. Selain itu, kedua negara ini juga memimpin investasi dalam teknologi bersih di kawasan.

Ada beberapa cara yang dapat dilakukan oleh manajer investasi pada ekuitas dan pendapatan tetap untuk menyelaraskan diri dengan target nol karbon pada tahun 2050, atau memanfaatkan risiko dan peluang yang timbul dari transisi menuju ekonomi rendah karbon dan berkelanjutan. Lebih jauh lagi, program pensiun dan administrator dapat menilai keselarasan strategi yang berbeda dengan mempertimbangkan apakah mereka:

Ada beberapa alasan berbeda untuk menyelaraskan diri dengan strategi investasi net zero pada tahun 2050, mulai dari menghindari kinerja yang lebih lemah dalam isu-isu ESG; menyelaraskan diri dengan, dan mempercepat, transisi rendah karbon dan pembangunan berkelanjutan; dan memanfaatkan peluang di perusahaan yang memposisikan diri mereka untuk menjadi lebih kompetitif di masa depan yang rendah karbon dan berkelanjutan.

1 Emisi karbon (red: carbon footprint) pada scope 1, 2, dan 3 adalah kategori untuk emisi gas rumah kaca organisasi. Cakupan 1 mengacu pada emisi GRK langsung dari sumber yang dimiliki perusahaan (misalnya, pembakaran bahan bakar pada kendaraan dan pabrik, dan emisi yang hilang). Scope 2 mencakup emisi tidak langsung yang terkait dengan pembelian listrik, uap, panas, dan pendingin yang dibutuhkan perusahaan untuk beroperasi. Dua metode pelaporan emisi scope 2 adalah metode berbasis pasar, yang didasarkan pada listrik yang dibeli perusahaan dan penggunaan tarif energi hijau seperti Sertifikat Energi Terbarukan, dan metode berbasis lokasi, yang mengukur seberapa banyak emisi yang secara fisik dibuang ke udara berdasarkan intensitas emisi rata-rata perusahaan dari jaringan listriknya. Scope 3 mencakup semua emisi tidak langsung yang terkait dengan operasi perusahaan yang tidak termasuk dalam scope 2. Ada emisi scope 3 hulu yang berasal dari produksi produk atau jasa perusahaan, sedangkan emisi hilir berasal dari distribusi, penggunaan, pemeliharaan, dan pembuangan. Mulai dari perjalanan bisnis karyawan dan transportasi pulang pergi hingga pengelolaan limbah, scope 3 adalah yang paling sulit untuk dinilai, namun dalam banyak kasus, ini merupakan dampak GRK terbesar.

Tentang PT Manulife Aset Manajemen Indonesia

PT Manulife Aset Manajemen Indonesia (MAMI) adalah manajer investasi dengan total dana kelolaan terbesar di Indonesia, yaitu Rp102 triliun (Maret 2024) dengan pangsa pasar 12,3% (Desember 2023) di antara >90 perusahaan manajer investasi. MAMI telah hadir dan mendampingi langkah dari lebih dari 2 juta investor individu dan institusi (per akhir Desember 2023) selama 27 tahun sejak 1996. MAMI adalah bagian dari Manulife Investment Management dan Manulife Financial Corporation yang berkantor pusat di Toronto, Kanada.

Peran Manajer Investasi: Sains di balik konstruksi portofolio

Mengelola risiko dan mengoptimalkan return

Apa arti rekor IHSG bagi investor?

Mengelola risiko dan mengoptimalkan return

Strategi alokasi bekal pensiun: Agar uang bertahan seumur hidup

Pertahanan lengkap keuangan kita