14 Juni, 2022

Berapa simpanan yang menurut Anda cukup untuk biaya pensiun? Rp3 miliar? Atau Rp5 miliar? Untuk hidup dengan nyaman di usia pensiun, fokus dari tujuan Anda tak hanya sekadar akumulasi nilai aset. Inflasi juga harus diperhitungkan untuk memastikan bahwa aset Anda terus tumbuh beberapa tahun kemudian, sehingga daya belinya mampu memenuhi kebutuhan-kebutuhan pensiun Anda. Jika strategi investasi terlalu konservatif, aset Anda mungkin terjaga hingga pensiun nanti, namun daya belinya bisa jadi tergerus inflasi.

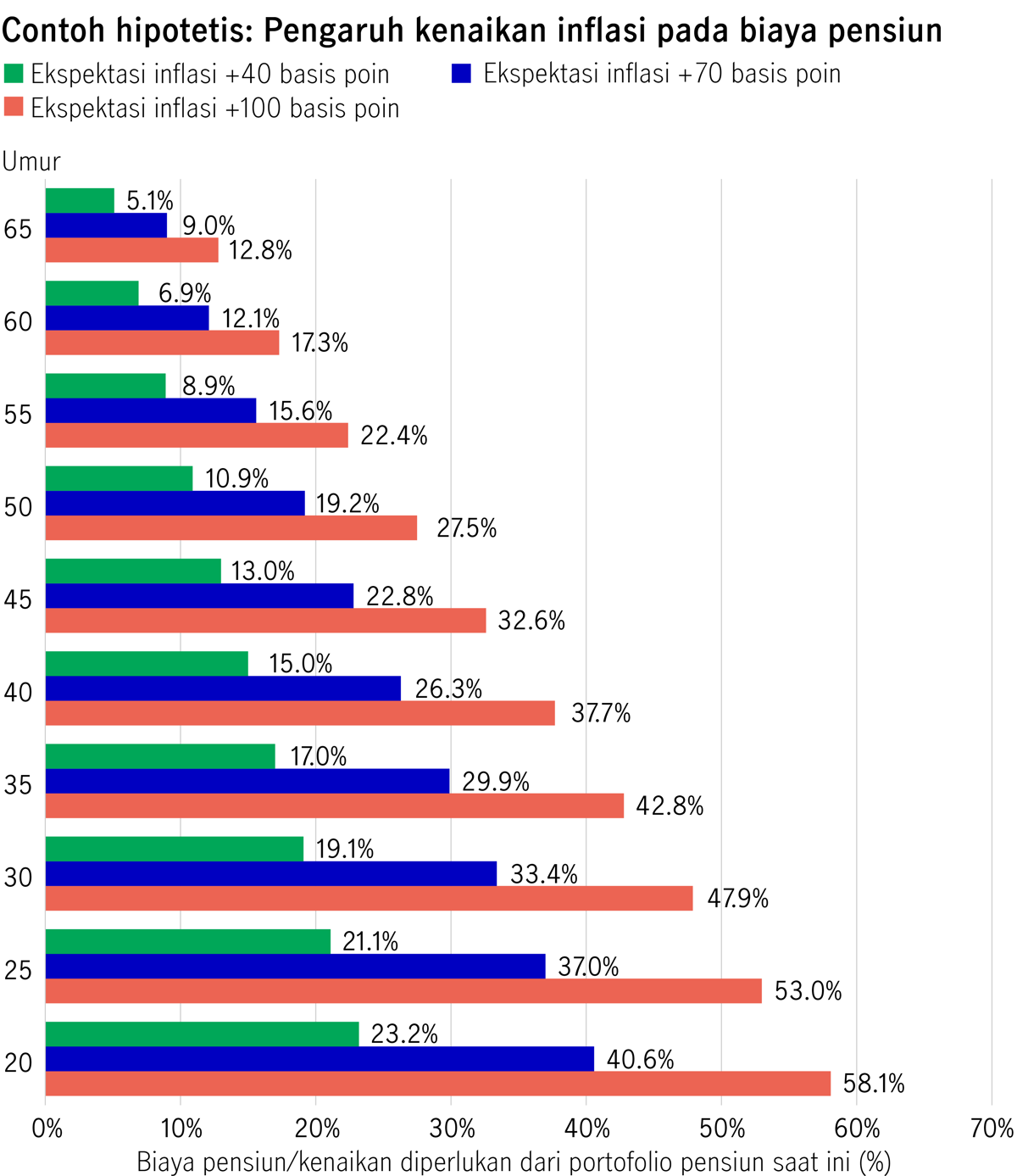

Efek dari inflasi tak boleh diabaikan, meski hanya sedikit saja (jika diakumulasi dalam beberapa tahun) akan menjadi beban berat di masa pensiun nanti. Bagaimana pun, dampak sesungguhnya bergantung pada inflasi yang terjadi di setiap perubahan fase kehidupan dan usia. Sederhananya, orang dengan usia lebih muda lebih terpapar inflasi karena mereka masih jauh dari usia pensiun, dengan kata lain inflasi yang tinggi menggerus daya beli untuk jangka waktu yang lebih panjang.

Berdasarkan perhitungan Manulife Investment Management, diperkirakan ada tiga kelompok usia investor yaitu 25, 45, dan 65, semuanya akan pensiun di usia 65 tahun dan memiliki pengeluaran tahunan yang sama setelah pensiun. Kami menemukan bahwa:

Melihat efek inflasi terhadap kenaikan biaya pensiun dari sudut pandang lain, ketiga kelompok usia harus segera menambah jumlah simpanan/aset yang sesuai di portofolio pensiun mereka (contoh menambah nilai simpanan rutin) untuk mengimbangi efek dari inflasi sehingga mereka bisa mendapatkan uang pensiun riil (yang sudah sesuai dengan kenaikan inflasi) setiap tahun sesuai rencana.

Perhitungan Manulife Investment Management, per tanggal 1 Februari 2022

Hal ini, tentu saja, bukan hal yang mudah untuk menambah jumlah simpanan yang besar secara sekaligus ke dalam portofolio pensiun Anda. Jika investor tak memiliki cadangan atau uang tunai atau memilih untuk mengabaikan inflasi, daya beli dari aset mereka akan menurun cukup dalam di masa yang akan datang.

Sebagai contoh, jika kenaikan harga terjadi 2% per tahun, dan imbal hasil investasi diasumsikan 0% (hanya memegang uang tunai dan tidak berinvestasi) dan 1% (aset dengan risiko rendah dengan pertumbuhan di bawah inflasi) setiap tahun, maka daya beli riil (inflasi - daya beli aset disesuaikan) setelah 35 tahun masing-masing menjadi 50% dan 29% lebih rendah dari hari ini!.

Lalu jika kenaikan imbal hasil investasi di angka 2% per tahun, yang artinya sesuai dengan angka inflasi, daya beli sesungguhnya akan tetap selama periode investasi hingga pensiun. Diperkirakan imbal hasil investasi akan naik hingga 5% per tahun – dalam hal ini, daya beli riil akan naik secara terus menerus dikarenakan imbal hasil investasi lebih tinggi dibanding inflasi, dan Anda berpotensi meraih imbal hasil 176% saat pensiun.

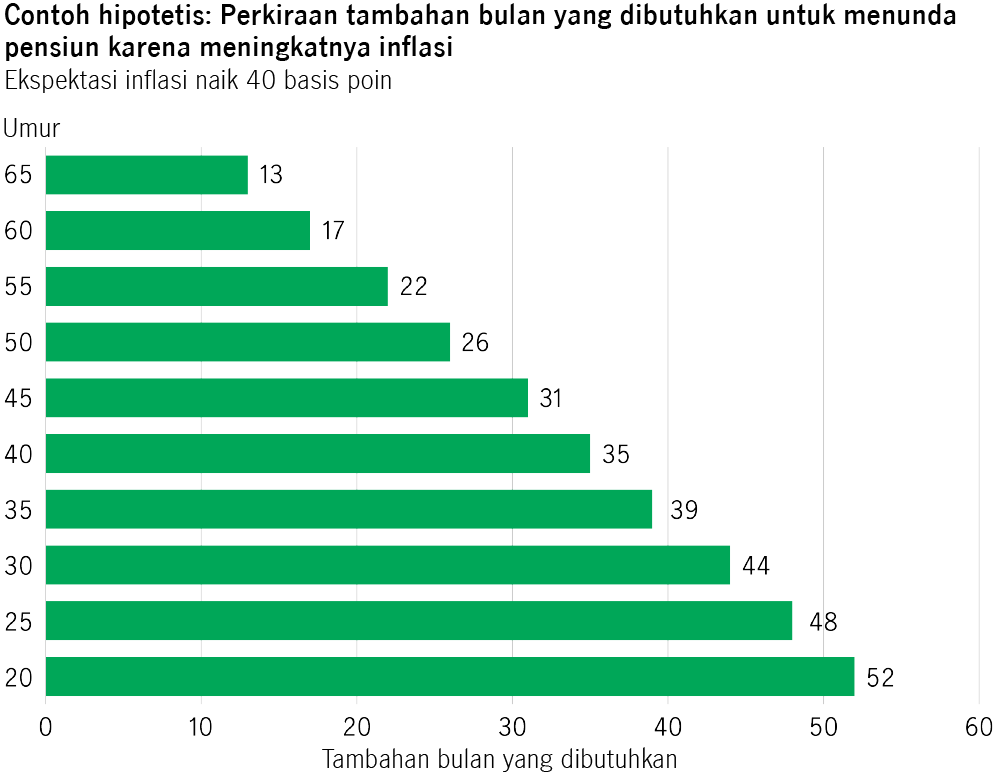

Dengan inflasi yang terus naik, sementara investor tak bisa menambah jumlah dana investasi ke dalam portofolio mereka namun berharap agar daya beli mereka tidak tergerus, mereka bisa mempertimbangkan untuk menunda pensiun.

Dari contoh di atas, jika inflasi naik di angka 40 bps, investors di usia 25, 45, dan 65 harus menunda masa pensiun mereka masing-masing dalam 48, 31, dan 13 bulan, untuk mengakumulasi simpanan yang cukup guna membiayai masa pensiun mereka yang tertunda.

Tidak ada yang dapat memprediksi kenaikan dan penurunan inflasi atau secara akurat memprediksi bagaimana kenaikan harga-harga ke depan. Investor harus memahami efek dari kenaikan inflasi terhadap biaya dan rencana pensiun dengan melihat contoh-contoh di atas. Untuk itu, sangat penting memperhitungkan inflasi saat membuat rencana pensiun. Pertumbuhan imbal hasil dari portofolio investasi harus mampu berpacu atau melebihi angka inflasi. Investor muda yang tidak akan pensiun dalam waktu dekat, mereka bisa memilih level risiko yang lebih tinggi. Untuk itu, portofolio mereka bisa fokus pada aset-aset dengan potensi imbal hasil lebih tinggi, seperti reksa dana saham dan reksa dana obligasi.

Apa arti rekor IHSG bagi investor?

Mengelola risiko dan mengoptimalkan return

Strategi alokasi bekal pensiun: Agar uang bertahan seumur hidup

Pertahanan lengkap keuangan kita

Kesalahan Epik Orang Indonesia dalam Menyiapkan Bekal Pensiun: Mengabaikan Strategi 3 Babak Investasi

Pertahanan lengkap keuangan kita